Trong thời đại bùng nổ công nghệ và hội nhập quốc tế như hiện nay, các ngân hàng không ngừng hiện đại hoá hệ thống công nghệ thông tin để nâng cao năng lực cạnh tranh và đáp ứng nhu cầu ngày càng đa dạng của khách hàng. Một trong những giải pháp quan trọng nhất trong quá trình hiện đại hoá này chính là công nghệ phần mềm lõi (core banking).

Trong thời đại bùng nổ công nghệ và hội nhập quốc tế như hiện nay, các ngân hàng không ngừng hiện đại hoá hệ thống công nghệ thông tin để nâng cao năng lực cạnh tranh và đáp ứng nhu cầu ngày càng đa dạng của khách hàng. Một trong những giải pháp quan trọng nhất trong quá trình hiện đại hoá này chính là công nghệ phần mềm lõi (core banking).

- Ứng dụng công nghệ sinh trắc học trong ngân hàng

- Công nghệ robot kiến tạo "hạnh phúc số"

- Tăng kênh giao dịch, tránh nghẽn ATM dịp Tết

Core banking là hệ thống phần mềm cốt lõi của ngân hàng, là nền tảng cho tất cả các hoạt động nghiệp vụ, từ quản lý khách hàng, tài khoản, tiền gửi, cho vay, thanh toán, đến quản lý rủi ro, báo cáo tài chính. Hệ thống này được ví như trái tim của ngân hàng, bởi nó đóng vai trò quan trọng trong việc lưu trữ, xử lý và quản lý thông tin, tài sản, giao dịch của ngân hàng. Core banking giúp ngân hàng hoạt động hiệu quả, chính xác và an toàn hơn.

Chị Phạm Thị Bích Ngọc, Kế toán Kho quỹ Ngân hàng BIDV Cà Mau, cho biết: “Vào tháng 9/2022, BIDV Cà Mau đã triển khai thành công hệ thống core banking mới. Sau hơn 1 năm sử dụng, hệ thống core banking mới giúp BIDV tự động hoá 90% quy trình nghiệp vụ, từ đó giảm thiểu sai sót và tiết kiệm thời gian, chi phí. Core banking rất hiện đại, nhiều tiện ích như: chuyển tiền, thu nợ, thu phí... tích hợp giữa việc vừa hạch toán vừa xem chữ ký, không cần thông qua chương trình khác như trước. Ðặc biệt, core banking hạch toán rất nhanh, khi sử dụng rất thích, không cần phải nhập từng chút như trước mà còn giúp mình quản lý rủi ro hiệu quả hơn”.

Hiện nay, trên địa bàn tỉnh Cà Mau có rất nhiều ngân hàng dùng core banking để thay thế phần mềm truyền thống, bởi cấu trúc gồm các phân hệ cơ bản: quản lý khách hàng, quản lý tài khoản, ngân hàng hiện đại, quản lý bán buôn, quản lý rủi ro và báo cáo tài chính. Ngoài các phân hệ nghiệp vụ cơ bản trên, core banking có thể được mở rộng thêm các phân hệ khác như: quản lý thẻ, quản lý tài sản có, tài sản nợ, quản lý thanh toán, quản lý nguồn nhân lực và quản lý hành chính. Do đó, cấu trúc của core banking có thể thay đổi tuỳ theo quy mô, loại hình và nhu cầu của từng ngân hàng.

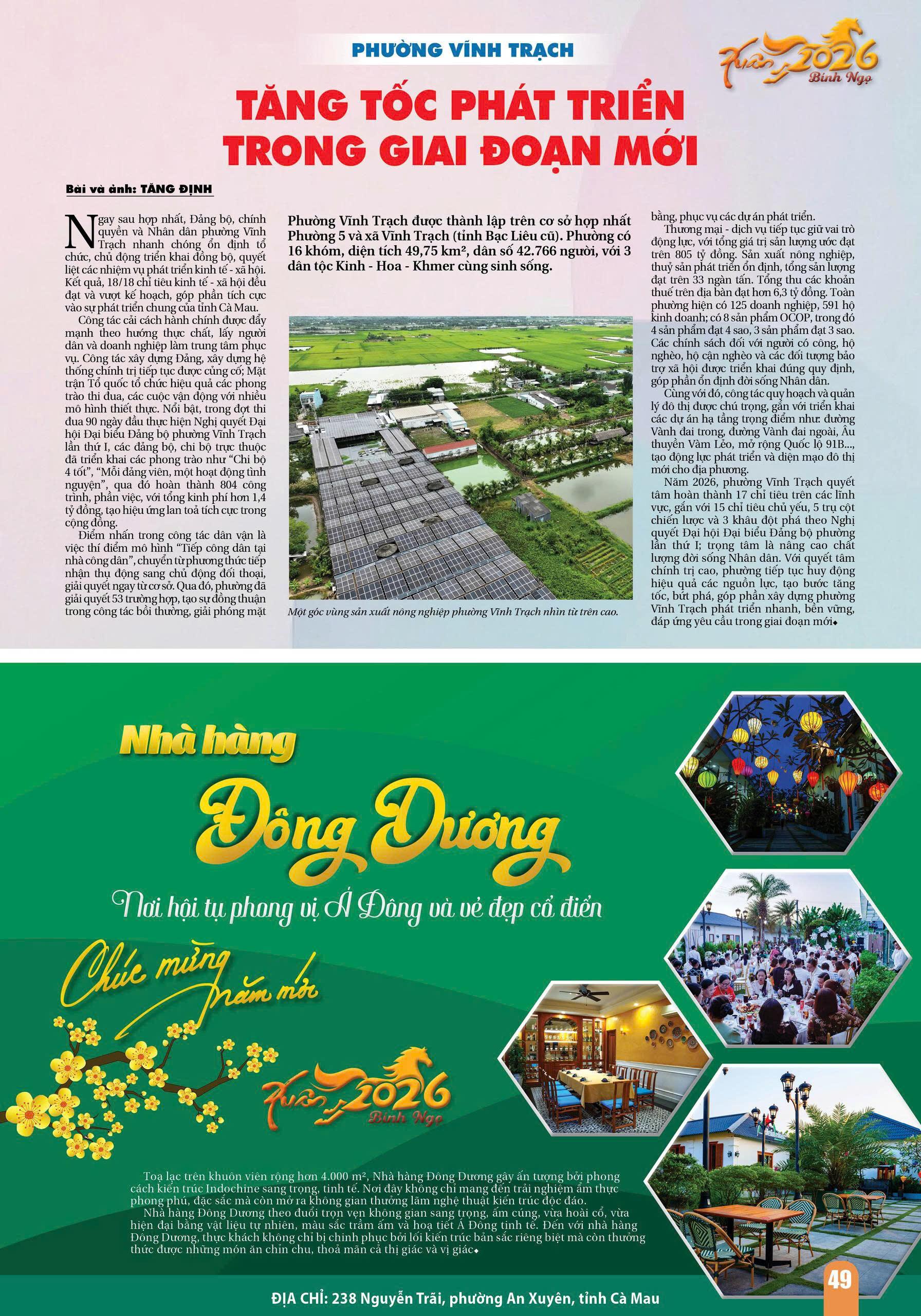

Ngân hàng tự động hoá nghiệp vụ giúp khách hàng trải nghiệm tốt hơn. (Ảnh chụp tại Nam A Bank Cà Mau).

Hiện nay, xu hướng phát triển của core banking là hướng tới các hệ thống core banking mở, linh hoạt, có khả năng tích hợp với các hệ thống khác để đáp ứng nhu cầu đa dạng của ngân hàng. Các hệ thống core banking này thường được xây dựng dựa trên nền tảng công nghệ đám mây (cloud computing), giúp ngân hàng tiết kiệm chi phí đầu tư và vận hành hệ thống.

Theo đó, các ngân hàng đang nỗ lực để nâng cấp hệ thống core banking của mình. Cụ thể, Vietcombank là một trong những ngân hàng tiên phong trong việc ứng dụng core banking. Năm 2023, Vietcombank đã triển khai thành công hệ thống core banking mới, được xây dựng dựa trên nền tảng công nghệ điện toán đám mây và trí tuệ nhân tạo. Hệ thống mới giúp Vietcombank tăng cường tính linh hoạt, khả năng mở rộng, bảo mật và khả năng tích hợp với các kênh giao dịch hiện đại.

Bên cạnh đó, VietinBank cũng đang triển khai dự án chuyển đổi hệ thống core banking sang nền tảng điện toán đám mây. Dự án dự kiến sẽ hoàn thành vào năm 2025. Sau khi hoàn thành, hệ thống core banking mới của VietinBank sẽ giúp ngân hàng nâng cao hiệu quả hoạt động, cải thiện chất lượng dịch vụ và tăng cường khả năng bảo mật.

Trong bối cảnh cạnh tranh ngày càng gay gắt và xu hướng chuyển đổi số đang diễn ra mạnh mẽ, các ngân hàng cần phải không ngừng đổi mới và nâng cấp hệ thống core banking của mình để đáp ứng nhu cầu của khách hàng và thị trường. Chị Trần Thuỵ Ngọc Ánh, Kế toán Ngân quỹ hành chính Nam A Bank, cho rằng: “Xu hướng phát triển của core banking trong thời gian tới, các ngân hàng rất cần hệ thống core banking nhằm đáp ứng nhu cầu thay đổi của thị trường và khách hàng. Bên cạnh đó, hệ thống cần tăng khả năng mở rộng để có thể dễ dàng tích hợp với các ứng dụng mới, đáp ứng nhu cầu phát triển của ngân hàng và khả năng tự động hoá càng nhiều càng tốt để giảm thiểu sai sót, nâng cao hiệu quả hoạt động của ngân hàng. Ngoài ra, tăng cường khả năng tích hợp với các kênh giao dịch hiện đại như Internet banking, Mobile banking, ATM... để mang đến cho khách hàng những trải nghiệm tốt nhất”.

Hỗ trợ khách hàng sử dụng dịch vụ tiện lợi, các ngân hàng đã tăng cường khả năng tích hợp với nhiều kênh giao dịch hiện đại. (Ảnh chụp tại Bac A Bank Cà Mau).

Các ngân hàng luôn hướng tới sự linh hoạt, khả năng mở rộng, bảo mật và khả năng tích hợp với các kênh giao dịch hiện đại. Vì vậy, ngân hàng cần đầu tư và nâng cấp hệ thống core banking của mình để đáp ứng nhu cầu khách hàng và thị trường./.

Việt Mỹ

Truyền hình

Truyền hình

Xem thêm bình luận